中国自動車産業協会のデータによると、1-11月、中国の乗用車の生産・販売台数は2170万2000台と2129万2000台に達し、去年同期と比べるとそれぞれ14.7%と11.5%増加し、累計の伸び率は鈍化しました。コロナの影響を受けて、卸売市場とエンド市場はいずれも大きな圧力を受けています。自動車市場の成長を安定させるため、今年は購入税を半減する消費政策を打ち出しましたが、下半期政策の実施効果にコロナが影響しました。

1-11月、新エネルギー車の生産・販売台数はそれぞれ625万3000台と606万7000台に達し、去年同期と比べるとそれぞれ倍増し、市場シェアは25%に達しました。

1-11月の販売台数上位10社の合計は499万9000台で、去年同期と比べると1.2倍に増え、全体の82.4%を占め、去年同期と比べると5.8ポイント増となりました。新エネルギー販売台数ランキング上位10社の中でBYDの累計販売台数は160万台を超え、去年同期と比べて各企業は様々な伸びを見せています。中でGeely社の販売台数は最も著しいものとなっています。

乗用車市場情報連合会の発表によると、1-11月の中国の新エネルギー乗用車の卸売台数は574万2000台で、去年同期と比べると104.6%増となりました。11月の新エネルギー乗用車の小売販売台数は59.8万台で、去年同期と比べると58.2%増えて、前期と比べると7.8%増となり、1-11月は趨勢的な上升傾向を維持しました。1-11月の新エネルギー乗用車の国内小売販売台数は503.0万台で、去年同期と比べると100.1%増となりました。

新エネルギー車市場では、供給の改善に原油価格の高止まりが重なり、市場の盛り上がりをもたらし、原油価格の歴史的な高止まりと電気料金の固定が、電気自動車の受注パフォーマンスを引き続き強いものにしています。11月の前期と比べると新エネルギー車と従来型ガソリン車の動向は、それぞれの地域の防疫措置の影響を受け、閉店が目立っています。各地の防疫管理・コントロールが厳しく、店頭での重要な集客方法がいずれもある程度の影響を与えています。しかし一部の新エネルギーメーカーの註文の蓄積が比較的良好で、また柔軟な価格の宣伝もあって、大手メーカーの増量が明らかになっています。

また、来年1月22日は史上最も早い春節であるため、春節前の販売ピークを12月に繰り上げてスタートさせます。一部地域では12月末までに補助金政策が消費を後押しします。

乗用車市場情報連合会は「今年の新エネルギー補助金の引き上げ幅は過去2年間の0.5万元をはるかに上回る1.26万元で、一部の自動車メーカーが来年の車種の価格を値上げすると発表したことが重なって、消費者の年末の新エネルギー買い占め効果にも良い促進作用がある」と指摘しています。今年の新エネルギー車市場は、当初、年間650万台の販売台数を見込んでいました。

同機関の見解によると、政策支援がないことを考慮すれば、2023年には乗用車全体の小売販売台数は2,060万台のゼロ成長となり、乗用車輸出の慣性増加に依存して、2023年のメーカー卸販売台数は1%増加すると予想されます。2023年に新エネルギー乗用車の卸売は30%増の840万台に達する見込みです。

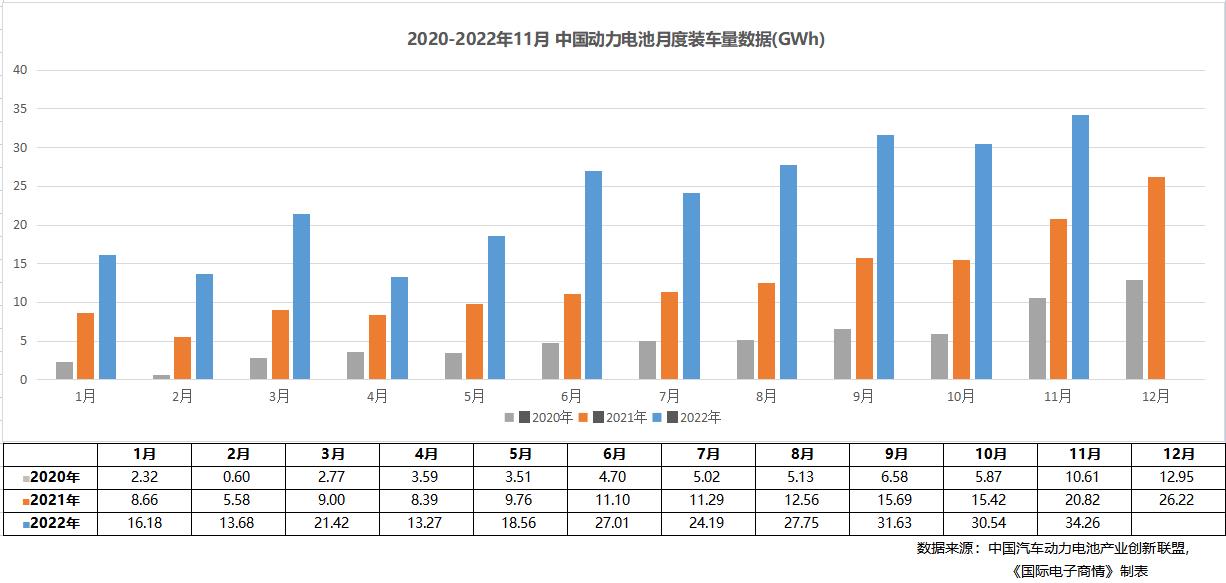

1-11月中国動力電池業界のデータ

11月の動力電池生産量のデータ

中国自動車用動力電池産業革新連盟が発表したデータによると、1-11月、中国の動力電池の累計生産量は489.2GWhで、去年同期と比べると160.1%増加しました。三元電池の累計生産量は190.0GWhで、総生産量の38.8%を占め、去年同期と比べると130.6%増加しました。リン酸鉄リチウムイオン電池の累計生産量は298.5GWhで、総生産量の61.0%を占め、累計では去年比183.4%増となりました。

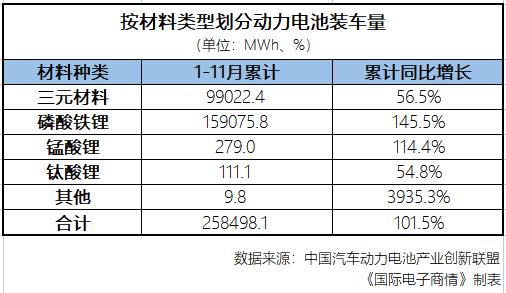

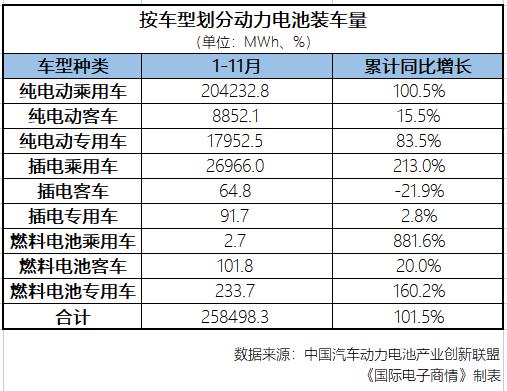

1-11月、中国の動力電池累積積載量は258.5GWhで、去年同期と比べると101.5%増加しました。そのうち三元電池は累計で99.0GWh積み込み、総積み込み量の38.3%を占め、去年同期と比べると56.5%増加しました。リン酸鉄リチウムイオン電池の累積積載量は159.1GWhで、総積載量の61.5%を占め、累計では去年同期と比べると145.5%増となりました。

1月の動力電池搭載車の状況

1-11月、中国の動力電池累積積載量は258.5GWhで、去年同期と比べると101.5%増加しました。そのうち三元電池は累計で99.0GWh積み込み、総積み込み量の38.3%を占め、去年同期と比べると56.5%増加しました。リン酸鉄理電池の累積積載量は159.1GWhで、総積載量の61.5%を占め、累計では去年同期と比べると145.5%増となりました。

11月、中国の働力電池の積載量は34.3GWhで、去年同期と比べると64.5%増、前期と比べると12.2%増となりました。そのうち三元電池の積載量は11.0 GWhで、総積載量の32.2%を占め、去年同期と比べると19.5%増、前期と比べると2.0%増となりました。リン酸鉄理電池の積載量は23.1GWhで、総積載量の67.4%を占め、去年比99.5%増え、前期と比べると17.4%増えました。

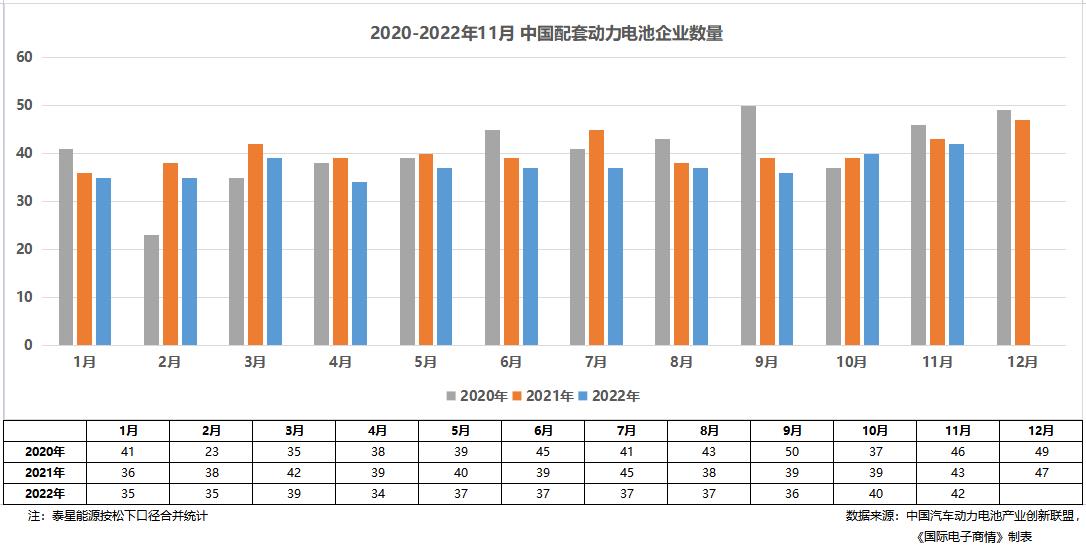

11月の中国動力電池メーカーの搭載台数集中度レベル

11月、中国の新エネルギー車市場の働力電池メーカーは42社で、去年同期より1社減少しました。動力電池メーカーのTOP3、TOP5、TOP10の動力電池搭載量はそれぞれ28.3GWh、30.4GWh、32.9GWhで、総搭載量比はそれぞれ82.5%、88.7%、96.0%となっています。

1月から11月にかけて、中国の新エネルギー自動車市場における動力電池メーカー56社の搭載が実現し、去年同期より1社増えた。TOP3は201.3GWh、TOP5は219.6GWh、TOP10は244.7GWhとなった。総積載台数比は77.9%、85.0%、94.7%となっています。

車種別1台あたりの平均積載電力量(kWh)

2022年11月における中国の新エネルギー車の車種別積載量の平均は48.5kWhで、前期と比べると3.0%増となりました。純電気乗用車と純電気バス・サイクルの平均充電量は、それぞれ53.2kWh/台と202.3kWh/台で、前期と比べるとそれぞれ0.1%増と5.8%減となりました。

純電気自動車用バッテリーシステムのエネルギー密度分布状況(萬輌)

2022年11月における純電気乗用車システムのエネルギー密度が140 -160Wh/kgの車種の生産台数は42.1%、160Wh/kg以上の車種の生産台数は9.6万台となり、125Wh/kg以下の車種の生産台数は6.5万台となり、13.3%となりました。

1月から11月にかけて、中国の新エネルギー自動車市場における動力電池メーカー56社の搭載が実現し、去年同期より1社増えた。上位3社は201.3GWh、上位5社は219.6GWh、上位10社は244.7GWhとなった。総積載台数比は77.9%、85.0%、94.7%となっています。11月、中国の新エネルギー車市場の働力電池メーカーは42社で、去年同期と比べると1社減となりました。上位3社、上位5社、上位10社の働力電池搭載量はそれぞれ28.3GWh、30.4GWh、32.9GWhで、総搭載量比はそれぞれ82.5%、88.7%、96.0%となっています。

充電ポスト業界のデータ

中国電気自動車充電インフラ促進連盟(中国充電連盟)のデータによると、2022年11月の時点で、連盟に加盟する機関から合計で173.1万台の充電ポストが報告されており、そのうち直流が73万2000台、交流が99万9000台となっています。2021年12月から2022年11月までに、月平均約5.3万台の公共充電ポストが新たに設置されました。

公共充電インフラの省、区、市の運行状況を見ると、広東省、江蘇省、浙江省、上海市、北京市、湖北省、山東省、安徽省、河南省、福建省のトップ10地域に建設された公共充電ポストが71.4%を占めています。全国の充電電力は主に広東省、江蘇省、四川省、浙江省、河北省、福建省、上海、陝西省、北京、湖南省に集中しており、電力の流れはバスや乗用車が中心で、環衛物流車、タクシーなどの他のタイプの車両が比較的小さいです。2022年11月の全国の充電電力量は約19.9億度で、前月より0.7億度減少、去年同期と比べると83.9%増加、前期と比べると3.6%減少しました。

充電インフラ全体の稼働状況について、2022年1 ~ 11月の充電インフラの増加量は233万2千台で、そのうち公共充電ポストの増加量は去年同期と比べると105.4%増加し、自動車に付随して設置される個人充電ポストの増加量は引き続き増加し、去年同期と比べると316.5%増加しました。2022年11月までの累計充電インフラ台数は494.9万台で、去年比107.5%増となりました。

充電インフラと電気自動車の状況と比較すると、2022年1 ~ 11月の充電インフラの増量は233万2000台、新エネルギー車の販売台数は606万7000台で、充電インフラと新エネルギー車は爆発的な成長を続けています。充電インフラの建設は新エネルギー車の急速な発展にほぼ対応することができます。

2022年11月までに、アライアンス加盟国内の完成車メーカーを通じて、約365万1000台の自動車の充電インフラ整備状況をサンプリングし、このうち自動車に付随する充電ポール321万8000台を整備しました。

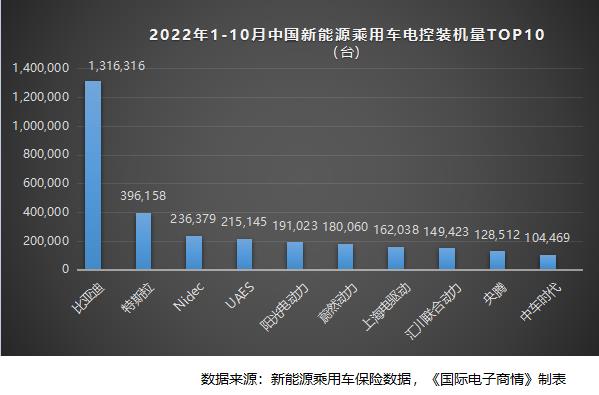

新エネルギー自動車モーター電子制御業界のデータ

新エネルギー乗用車保険のデータに基づき、2022年1-10月の新エネルギー乗用車用電気制御と電机搭載量とランキングを集計しました。このうち新エネルギー乗用車用電気制御のトップ10は69.3%でした。新エネルギー乗用車用電机トップ10、全体に占める割合は70.9%で、業界全体でトップ会社が多い割合を占めた現象が現れています。今年BYDの電子制御と電机搭載量はいずれも業界の他のメーカーを大幅にリードしています。何しろ2022年はBYDの自動車にとって最高の年ですから、関連キットの販売量はいずれも大幅にリードすべきです。

中国の自動車用チップ市場は巨大だ

2022年1-10月の世界の新エネルギー乗用車販売台数の浸透率は13%に達します。中国国内での浸透率は24%で、11月のデータを総合すると25%に達しています。電動化は急速に浸透し、中でも自動車メーカーが800V電子制御システムのレイアウトを加速し「移動距離の不安」を解決するにつれて、車載SiCデバイス需要は爆発的な成長を迎えています。2022年の世界市場規模は16億ドル、2026年には46億ドル、CAGRは30.2%に達すると予測されています。

これと同時に、スマート化は継続的にアップグレードを繰り返しており、全世界のL2およびそれ以上の車種の浸透率は2021年の18%から2030年の86%に上昇し、L3+クラスのスマートカー浸透率は2022年の1%から2030年の56%に上昇すると予想されている。これにより、CIS、SOC、MCU、ストレージなど各種のカーゲージ半導体、またカメラ、ライダー、AR-HUDなど多くの車載用光学部品の需要が伸びています。Omdiaは、自動車半導体の世界市場規模が2025年に800億ドルを突破し、2021-25年にはCAGRが15%に達すると予測しています。

デロイト報告書のデータによると、従来のガソリン車に比べて、新エネルギーサイクルの使用チップ数はますます多くなっている。自動運転技術を例にとると、自動運転のレベルが上がるほどセンサー数が求められ、L3レベルの自動運転では平均8個のセンサーチップが搭載されていましたが、L5レベルの自動運転では20個に増えています。

同様に、車両に必要な処理や保存の情報量も自動運転技術の成熟度と正の相関があり、制御系チップや保存系チップの搭載量をさらに増やしています。統計によると、2022年までに新エネルギー車のサイクルチップ搭載数は約1459個となり、従来のガソリン車の搭載チップ数との差を徐々に広げています。

また、電力系統を働力源とする新エネルギー自動車では、電子部品のパワーマネジメント、パワーシフトがより求められ、自動車チップの価値を高めています。自動運転の技術が成熟すれば、自転車に搭載されるチップの価格はさらに高くなるでしょう。統計によると、自動車用電子部品BOM(マテリアルリスト)の価値は2025年までに著しく上昇する。これは主に新エネルギー自動車用バッテリー管理および電動パワートレイン用電子部品(インバータ、パワートレイン用ドメインコントローラDCU、各種センサなど)の需要によるものである。

これに先立ち、中国電気自動車百人会の張永偉副理事長兼秘書長は12月16日に開催された世界スマートカー産業サミット(GIV2022)に出席した際、「現在、自動車チップの国内供給度は10%未満であり、1台当たり90%以上のチップが輸入または外資系の現地企業から供給されていることになります」と述べました。

張永偉によると、2022年に中国の自動車スマート化の浸透率は30%を超え、2030年にはこの割合が70%に達すると言いました。スマート化の普及スピードから判断すると、中国の自動車チップ需要は爆発的に増えると見られています。自動車用チップの需要はますます増大し、不足も拡大しています。中国の自動車チップ市場は2030年までに約300億ドル規模となり、需要は1000億~1200億個/年になると予測されています。

自動車用パワーデバイス

業界では、パワー半導体はサイクルのコストが最も高い部品になると見ており、国内企業が現時点でブレークスルーする可能性が最も高い自動車半導体分野です。

infineonによると、ハイブリッド車ではモーターが主な出力源となり、パワー半導体の平均値は330米ドル、サイクル半導体全体の値も834米ドルに上昇しました。このため、自動車の電動化において、パワー半導体の使用量や価値の伸びは顕著です。代表的なパワーデバイスはIGBTとMOSFETです。

オムディアは、パワー半導体の世界市場規模が2017年の441億ドルから2019年には464億ドルに成長すると予測しています。パワー半導体の世界市場は、2022年に481億ドル規模と予測されています。IBSの統計によると、2021年の中国のパワーデバイス市場規模は約711億元で、2025年には1102億元まで成長する見込みです。

炭化ケイ素(SiC)デバイスは、耐高電圧、耐高週波などの特性を持つため、新エネルギー車への使用が広がっています。現在、カーバイドは主にメインドライブインバータ、OBC(車上充電机)、DC-DC車用電源変換器、高出力DCDC充電設備などに使用されています。炭化シリコン装置の小型化の特徴は大幅に新エネルギー車の電力損失を削減することができて、それを200℃の高温の下で正常に働くことができます。小型・軽量化の特徴は、車自体の重量によるエネルギー消費量の削減につながります。

試算によると、2022年の中国車用SiC基板市場の需要は約16.9億元です。新エネルギー車市場の成長とSiC製品の応用拡大により、2025年の中国車用SiC基板市場規模は129.9億元に達し、年平均成長率97.2%を維持し、車用シリコンベースIGBTの代替的な役割が徐々に拡大しています。カーバイド装置のコスト比率(基板46%、外延23%、モジュール20%)を見ると、2025年の中国の新エネルギー車カーバイド装置市場規模は282.4億元に達します。

カーコネクター

コネクタとは、電子機器間で電気信号や光信号をやり取りする電子部品のことで、自動車は通信コネクタに次いで2番目に大きな応用分野です。

コネクタは自働車の中で主にパワーシステム、安全システム、車上設備などを含んで、コネクタのタイプは円形コネクタ、FCPコネクタ、I/Oコネクタなどを含みます。

2021年の世界自動車コネクタ市場規模は170億80万ドルに成長し、同期間の世界コネクタ全体の成長率を上回りました。2025年のカーコネクターの世界市場規模は194億5200万ドルに達すると予測されています。

また、関系机関が中国の自動車コネクタ市場規模を計測したところ、新エネルギー車の浸透率とスマートドライブの浸透率が判断されました。2022年には378億元、2025年には670億元、2022-2024年には22.04%のCAGR市場が見込まれています。

自動車用液晶メーター

GUOTAI JUNANの推計によると、2025年の中国の全液晶メーター市場は301億元に達します。2020年中国のフロントフル液晶メーター市場の浸透率は27.2%で、2025年には55%に達すると予測されています。2025年中国の車載インフォテインメントシステム市場の空間は488億元に達し、2020年中国のフロントウエア・インフォテインメントシステム市場の浸透率は90.2%で、2025年には99%に達すると予想されます。